Sự Kết Thúc Của Thời Đại Giả Kim – Thư Viện PDF

Giấy không thể biến thành vàng, và thuật giả kim thời trung cổ đã bị chứng minh đa phần chỉ là trò lừa đảo không hơn không kém. Ấy thế mà suốt một thời gian dài, hệ thống tiền tệ và tài chính của con người đã lấy đó làm nền tảng: biến giấy (tiền) thành vàng.

Tác giả Mervyn King, cựu Thống đốc Ngân hàng Anh quốc, chính là một trong những người đầu tiên cảm nhận về vấn đề trầm kha của hệ thống tiền tệ và tài chính hiện hữu. Cuộc Cách mạng Công nghiệp (thế kỷ XVIII-XIX) đã tạo nên nền tảng của thời đại tư bản hiện đại. Tuy nhiên, sự bùng nổ của những đổi mới công nghệ của thời hiện đại đang thách thức hai ý niệm cũ về hệ thống tài chính và tiền tệ: đó là việc sử dụng tiền giấy và sự ra đời các ngân hàng tín dụng. Ngày nay, chúng ta vẫn coi những hệ thống này như điều hiển nhiên, dẫu cho cốt lõi của những ý niệm đó có bất thường và “màu nhiệm” (như thuật giả kim) ra sao đi nữa. Những tờ giấy có in chữ bình thường bỗng trở nên quý giá chẳng kém gì vàng, và những khoản vay dài hạn đầy rủi ro được chuyển thành các khoản tiền gửi ngắn hạn an toàn. Như tác giả gọi, đây chính là “thuật giả kim tài chính” – sự tạo ra những sức mạnh tài chính khổng lồ có thể phớt lờ thực tế và lý lẽ tự nhiên. Niềm tin vào sức mạnh này mang lại những lợi ích to lớn; tính thanh khoản mà nó tạo ra đã giúp thúc đẩy sự tăng trưởng kinh tế trong suốt hai thế kỷ đã qua. Tuy nhiên, nó cũng tạo ra một chuỗi thảm họa kinh tế không có hồi kết, từ siêu lạm phát cho đến sự sụp đổ của ngành ngân hàng, từ những cuộc suy thoái toàn cầu cho đến tình trạng trì trệ hiện tại.

Làm thế nào chúng ta có thể dung hòa giữa điểm mạnh và điểm yếu của những ý niệm trên? Từ kinh nghiệm của bản thân trong lĩnh vực tài chính, tác giả đã đưa ra những kiến giải mới mẻ về các lực lượng kinh tế này và chỉ ra con đường hướng về phía trước cho nền kinh tế thế giới. Những giải pháp táo bạo của Mervyn King đánh thẳng vào những yếu tố phức tạp, không cần thiết và thừa thãi của hệ thống lập pháp để đề ra một con đường sáng sủa hơn cho sự phát triển kinh tế và chấm dứt sự phụ thuộc thái quá vào “thuật giả kim” của chúng ta.

***

LỜI TRI ÂN

Lời cảm ơn trân trọng nhất tôi xin dành cho đội ngũ đã cùng làm việc với tôi ở Ngân hàng Anh Quốc (Bank of England) trong suốt hai mươi hai năm. Khi bắt đầu làm việc ở Ngân hàng năm 1991 trong vị trí Trưởng ban kinh tế (Chief Economist), tôi mau chóng nhận ra mình may mắn đến thế nào. Bao quanh tôi là rất nhiều những nhà kinh tế học trẻ tuổi làm việc ăn ý nhau như một đội. Trong nhiều năm, Ngân hàng đã tuyển được những người vô cùng tài năng và làm việc ăn ý. Nếu không có những nhân viên như vậy, Ngân hàng sẽ không thể đạt được những thành tích như trong hai mươi năm qua – từ một cơ quan hoạt động sau hậu trường trở thành một ngân hàng trung ương độc lập với quyền lực to lớn. Từ ngày đầu tiên làm việc là ngày 01 tháng 03 năm 1991, tôi đã bị cuốn vào một giai đoạn đầy sóng gió nhưng mang tính định hình lâu dài trong chính sách kinh tế ở Liên hiệp Anh (United Kingdom). Trong phần lớn khoảng thời gian đó, tôi làm việc trong tòa nhà tráng lệ do kiến trúc sư Herbert Baker thiết kế có mặt tiền quay ra đường Threadneedle, dành rất nhiều những ngày cuối tuần tham dự những hội thảo quốc tế trong những căn phòng không có cửa sổ từ Basel tới New York, từ Frankfurt tới Washington. Ngày tôi rời nhiệm sở là ngày 30 tháng 06 năm 2013, đúng vào buổi tiệc mừng Ngày Thống đốc Ngân hàng thường niên dành cho nhân viên Ngân hàng và gia đình của họ ở khu thể thao Roehampton. Tôi biết mình sắp chia tay gia đình thứ hai của mình. Chúng tôi đã dành những cử chỉ nồng ấm cho nhau trong ngày chia tay.

Tất cả những đồng nghiệp của tôi trong bấy nhiêu năm xứng đáng nhận được những lời cảm ơn vì đã khiến công việc của tôi trở nên dễ dàng hơn rất nhiều. Những người này bao gồm các nhân viên Ngân hàng, các thành viên của Hội đồng Chính sách Tiền tệ từ năm 1997 tới 2013, Hội đồng Chính sách Tài chính từ năm 2011 tới 2013, Ban Quản lý Quy định năm 2013. Vì Ngân hàng là một đội ngũ thống nhất, sẽ thật sai lầm khi kể tên những người cụ thể, ngoại trừ một nhóm đặc biệt. Như tôi sẽ giải thích trong phần Lời giới thiệu, đây không phải một cuốn hồi kí. Những chi tiết thú vị nhất về cuộc khủng hoảng không đến từ các nhà quản lý mà từ những thư kí riêng của họ. Thông qua những cuộc đối thoại của họ với người đồng cấp trong các chính phủ trong và ngoài nước, với các tổ chức tư nhân, và với các nhân viên trong chính cơ quan của họ, những gì họ thuật lại sẽ đem lại cái nhìn đầy đủ hơn rất nhiều, thậm chí còn khách quan hơn các sếp của họ nữa. Tôi sẽ mãi mãi biết ơn các thư kí riêng của mình và các trợ lí kinh tế trong thời gian tôi ở Ngân hàng: Alex Brazier, Alex Bowen, Mark Cornelius, Spencer Dale, Phil Evans, Neal Hatch, Andrew Hauser, James Proudman, Chris Salmon, Tim Taylor, Roland Wales, Jan de Vlieghe và Iain de Weymarn. Tôi sẽ luôn dõi theo bước tiến của họ trong sự nghiệp cùng sự tự hào và tình bạn thắm thiết.

Nhiều người vẫn hỏi tôi bằng cách nào mà tôi thích nghi được với cuộc sống căng thẳng ở Ngân hàng Anh Quốc trong cuộc khủng hoảng. Câu trả lời của tôi – cả khi đó lẫn bây giờ – là sự căng thẳng chỉ đến khi bạn mất việc làm trong khi vẫn phải trang trải cho gia đình, chứ không phải khi bạn vẫn đang làm việc cùng một đội ngũ tận tâm và trung thành trong bao nhiêu năm, trong đó bao gồm Aishah Aslam, Nikki Bennett, Ian Buggins, Carol Elliott, Alexandra Ellis, Sue Hartnett, Michelle Hersom, Lucy Letts, Michelle Major, Jo Merritt, Nicole Morey, Verina Exley, Frances Pearce, Vicky Purkiss, Lisa Samwell và Jane Webster. Từ lúc rời Ngân hàng, tôi luôn biết ơn trợ lí riêng của tôi, Rachel Lawrence ở Anh và Gail Thomas ở New York vì đã thay thế được đội ngũ hỗ trợ trước đó.

Tôi rất biết ơn Khoa Quản trị Kinh doanh ở Đại học Stern và Khoa Luật ở Đại học New York vì đã cho tôi gia nhập đội ngũ giảng viên và sinh viên trong trường, cũng như được tham gia vào cuộc sống đầy chất trí tuệ ở thành phố phi thường ấy. Đó thật sự là con đường tái hòa nhập với cuộc sống thường nhật tuyệt vời nhất. Robert S. Pirie đã khuyến khích và góp sức giúp tôi trong thời gian ở New York. Ông ấy là một người bạn cực kì tuyệt vời trước khi qua đời đầu năm 2015. Ông ấy được rất nhiều người thương tiếc. Tôi cũng biết ơn Đại học Kinh tế London vì đã đưa tôi trở về một nơi đầy những kỉ niệm hạnh phúc và một môi trường trí thức đầy kích thích.

Sau nhiều năm, tôi đã học được rất nhiều từ những cuộc thảo luận với đồng nghiệp trong giới hàn lâm và giới hoạch định chính sách, trong đó rất nhiều người tham gia cả hai lĩnh vực. Tôi không thể liệt kê từng người được, nhưng trong số những người tôi thường thảo luận có Alan Budd, người đồng cấp với tôi ở Bộ Tài chính Anh và sau đó là thành viên của Hội đồng Chính sách Tiền tệ; Martin Feldstein, người thầy của tôi ở Harvard cùng vợ ông là Kate là những người bạn của tôi trong suốt bốn mươi năm; Stanley Fischer, Thống đốc Ngân hàng Israel và cũng là một người bạn lâu năm mà tôi có thể chia sẻ và thảo luận mọi thứ; Charles Goodhart, người cùng tôi quản lý Financial Markets Group thuộc Đại học Kinh tế Anh trong vài năm có vốn kiến thức và khả năng đánh giá về ngân hàng trung ương xuất sắc; Otmar Issing, nhà lãnh đạo trí tuệ của Ngân hàng Trung ương châu Âu trong những năm đầu tiên; Larry Summers, người có trí tuệ và trí tưởng tượng không ai sánh kịp trong việc phân tích chính sách; và John Vickers, người kế nhiệm tôi làm Trưởng ban kinh tế của Ngân hàng Anh Quốc mà sau đó dưới sự lãnh đạo của ông, Ủy ban độc lập về Quản lý Ngân hàng đã đưa ra bản báo cáo hiệu quả nhất về việc cải cách hệ thống ngân hàng ở Anh. Ngoài ra còn rất nhiều người khác nữa mà tôi phải xin thứ lỗi vì không thể kể tên trong cuốn sách này. Tôi cũng đã học được rất nhiều qua những buổi nói chuyện với Bernard Connolly, một trong những cây viết nhạy cảm nhất về kinh tế thế giới trong những năm gần đây; Nick Stern, người đã hỗ trợ tôi rất nhiều bằng tình bạn và trí tuệ của anh; Adair Turner, người khi còn là Chủ tịch Ban quản lý Dịch vụ Tài chính Anh đã làm việc cùng tôi trong cuộc khủng hoảng và khả năng viết báo cáo cực kì sắc sảo và sáng tạo của anh luôn khiến tôi ngạc nhiên; cuối cùng là Marin Wolf, tác giả của những cuốn sách và các bài báo cho tờ Financial Times từng mang đến những binh luận có giá trị cho thế giới.

Những người đã nhận xét các bản thảo sơ bộ của cuốn sách này là Alan Budd, Marvin Goodfriend, Otmar Issing, Bethany McLean, Geoffrey Miller, Ed Smith, và các sinh viên của Khoa Quản trị Kinh doanh thuộc Đại học Stern và Khoa Luật của Đại học New York. Tôi cũng đã học được rất nhiều từ những chuyến thăm đến Đại học Chicago, Đại học Princeton, Đại học Stanford và các buổi hội thảo với sinh viên tại Đại học Kinh tế London. David Low, Diego Daruich và Daniel Katz cũng đã có những đóng góp vô giá trong việc hỗ trợ tôi nghiên cứu.

Tôi rất biết ơn người đại diện xuất bản của mình, Andrew Wylie vì đã khích lệ và hỗ trợ tôi hoàn thành cuốn sách này. Tôi cũng thật may mắn vì được làm việc cùng những nhà xuất bản luôn kiên nhẫn và liên tục giúp đỡ tôi suy nghĩ kĩ càng về các khái niệm trong cuốn sách này và cách giảng giải chúng như thế nào. Ở Nhà xuất bản Little, Brown tại Anh, tôi xin cảm ơn Tim Whiting, Iain Hunt và Emily Burns, và ở Nhà xuất bản Norton tại Mỹ, tôi xin cảm ơn Drake McFeely, Jeff Shreve và Rachel Salzman.

Cuốn sách này được dành tặng cho bốn đứa cháu của tôi vì chúng chính là thế hệ phải hình thành những cách tiếp cận mới về kinh tế vĩ mô cũng như cải tổ hệ thống tiền tệ ngân hàng để ngăn chặn một cuộc khủng hoảng tài chính toàn cầu nữa. Nếu không có Barbara – vợ tôi – cuốn sách này sẽ không thể được bắt đầu hay hoàn thành. Barbara biết sử dụng rất nhiều thứ tiếng và lúc nào cũng biết cách tìm đúng từ ở bất kì thứ tiếng nào. Bà chính là nhà phê bình khó tính nhất và người hỗ trợ tôi nhiệt tình nhất – trước, sau, và đặc biệt là trong cuộc khủng hoảng.

***

MỞ ĐẦU

“Đó là quãng thời gian tuyệt vời nhất, kinh khủng nhất, thời đại của chân lí, thời đại của sự ngu ngốc, kỉ nguyên của niềm tin, kỉ nguyên của sự hoài nghi…”

Charles Dickens, A Tale of Two Cities (tạm dịch: Chuyện hai thành phố)

Hai mươi năm qua đúng là quãng thời gian vừa tuyệt vời nhất vừa đen tối nhất đối với toàn thế giới. Đó là câu chuyện của hai kỉ nguyên – đầu tiên là phát triển và ổn định, sau đó là cuộc khủng hoảng ngân hàng tồi tệ nhất mà thế giới hậu công nghiệp từng chứng kiến. Trong vòng có hơn một năm, từ tháng Tám 2007 tới tháng Mười 2008, thời kì từng được coi là kỉ nguyên khai sáng đã bị coi là kỉ nguyên của sự ngu ngốc và niềm tin biến thành sự hoài nghi. Những ngân hàng lớn nhất ở những trung tâm tài chính lớn nhất thế giới lụn bại, gây ra sự sụp đổ niềm tin khắp thế giới và cuộc khủng hoảng sâu rộng nhất kể từ thập niên 30.

Chuyện gì đã xảy ra? Lỗi thuộc về những cá nhân, tổ chức, hay tư tưởng? Hàng loạt những bài viết, những cuốn sách, kịch và phim đã được dựng nên dựa trên những sự kiện trong giai đoạn 2007-2008. Giá mà nền kinh tế cũng phát triển sau cuộc khủng hoảng với tốc độ ngang với số cuốn sách viết về nó, hẳn là chúng ta đã xóa sổ nạn thất nghiệp từ lâu rồi. Phần lớn những người nói về cuộc khủng hoảng – các bản tin và những cuộc tranh luận khi đó – đều chỉ tập trung vào các triệu chứng thay vì nguyên nhân gốc rễ. Dù gì thì những sự kiện đó, tuy vẫn còn rất sống động trong trí nhớ của cả những người trong cuộc cũng như người quan sát, cũng chỉ là vụ khủng hoảng gần nhất trong một loạt những cuộc khủng hoảng tài chính kể từ khi hệ thống tiền tệ và ngân hàng trở thành nền móng của chủ nghĩa tư bản hiện đại sau cuộc Cách mạng Công nghiệp vào thế kỷ XVIII. Mức vay nợ tăng cao, sự lụi bại của các ngân hàng, cuộc khủng hoảng sau đó, tất cả đều là dấu hiệu của những vấn đề sâu xa hơn nhiều trong hệ thống tài chính và kinh tế. Nếu không đào sâu lí do gốc rễ, chúng ta sẽ không bao giờ hiểu được những gì đã xảy ra nhằm ngăn chặn những điều đó tiếp diễn hay giúp nền kinh tế hồi phục. Cuốn sách này xem xét những câu hỏi lớn được đặt ra trước tần suất khủng hoảng dày đặc của hệ thống tiền tệ và ngân hàng. Tại sao chúng xảy ra? Tại sao chúng lại gây ra những tổn thất về công việc và năng suất nặng nề đến thế? Chúng ta phải làm gì để ngăn chặn chúng? Cuốn sách này cũng sẽ tìm hiểu những ý tưởng mới có thể dẫn đến những câu trả lời.

Mùa xuân năm 2011, khi ấy tôi đến Bắc Kinh gặp một nhân vật cao cấp của Ngân hàng Trung ương Trung Quốc. Trong khi ăn tối tại Nhà khách Quốc gia Điếu Ngư Đài, nơi mà trước đó chúng tôi đã chơi quần vợt, hai chúng tôi cùng thảo luận những bài học rút ra từ lịch sử và những thách thức đang phải đối mặt, trong đó quan trọng nhất là làm cách nào để hồi phục nền kinh tế thế giới sau khi hệ thống ngân hàng ở các nước phương Tây sụp đổ năm 2008. Nhớ lại câu trả lời còn chưa được kiểm chứng của Thủ tướng Chu Ân Lai khi được hỏi về tầm quan trọng của cuộc Cách mạng Pháp (câu trả lời là “Còn quá sớm để đánh giá”), tôi hỏi người đồng nghiệp Trung Quốc của mình rằng ông đánh giá cuộc Cách mạng Công nghiệp ở Anh nửa sau thế kỷ XVIII ra sao. Ông ấy suy nghĩ rất tập trung, sau đó nói: “Ở Trung Quốc, chúng tôi đã học được từ phương Tây rằng sự cạnh tranh và kinh tế thị trường tạo động lực cho việc công nghiệp hóa và tăng chất lượng cuộc sống. Chúng tôi muốn học theo tấm gương ấy.” Sau đó ông ấy đưa ra một nhận xét tiêu cực: “Nhưng tôi nghĩ là các ông chưa kiểm soát được tiền tệ và hệ thống ngân hàng.”[1] Nhận xét của ông chính là cảm hứng cho toàn bộ cuốn sách này.

Kể từ cuộc khủng hoảng, nhiều người đã bị cuốn vào vòng xoáy đổ lỗi cho ai là thủ phạm gây ra những kết cục thảm họa ấy. Nhưng đổ lỗi cho các cá nhân chỉ đem lại hiệu ứng tiêu cực – nó khiến bạn nghĩ rằng chỉ cần trừng phạt một vài người hoặc thật nhiều người là chúng ta sẽ không bao giờ gặp phải khủng hoảng nữa. Giá mà sự đời đơn giản đến thế. Cả một thế hệ những con người sáng láng và tài giỏi nhất đã bị ngành ngân hàng lôi cuốn, đặc biệt là mảng chứng khoán, vì những lời hứa về sự giàu sang cũng như sự thách thức về trí tuệ của ngành này. Cuộc khủng hoảng là sự thất bại của cả hệ thống và những khái niệm cơ bản của nó, không phải do những cá nhân hoạch định chính sách hay các ngân hàng, mặc dù dĩ nhiên có một số thành phần thật sự yếu kém và tham lam. Người ta vẫn lầm tưởng về cơ chế hoạt động của nền kinh tế thế giới. Có phải đã quá muộn để xoay ngược tình thế khi quy mô và ảnh hưởng chính trị của ngành ngân hàng hiện tại là quá lớn? Câu trả lời là không – không bao giờ là quá muộn để đặt ra những câu hỏi đúng đắn, và trong cuốn sách này tôi sẽ cố thực hiện việc đó.

Nếu lỗi không nằm ở các diễn viên, có phải lỗi thuộc về đạo diễn? Các nhà kinh tế bị nhiều người coi là những kẻ xấu xa. Kinh tế học, một lĩnh vực trừu tượng và ngày càng nặng về tính toán, bị đánh giá là đã thất bại trong việc dự báo cuộc khủng hoảng. Điều này cũng giống như cho rằng ngành khoa học là lý do khiến thiên tai xảy ra. Tuy vậy, chúng ta có thể đổ lỗi cho các nhà khoa học nếu những lí thuyết sai lầm của họ tăng nguy cơ xảy ra thảm họa hoặc khiến người khác tưởng rằng những thảm họa ấy sẽ không bao giờ xảy ra. Vì thế, cuốn sách này nhấn mạnh luận điểm cho rằng kinh tế học đã khuyến khích những lối suy nghĩ khiến các cuộc khủng hoảng dễ xảy ra hơn. Các nhà kinh tế học đã tự làm khó mình vì tự cho bản thân khả năng dự đoán tương lai. Không ai có thể dự đoán một tương lai bất định, và các nhà kinh tế học cũng không phải là ngoại lệ. Tuy bị phê phán, kinh tế học hiện đại vẫn cung cấp một cái nhìn riêng biệt và hữu ích về thế giới. Không có ngành nghiên cứu nào là bất biến và kinh tế học cũng phải thay đổi, thậm chí là thay đổi lớn sau những trải nghiệm ghê gớm trong cuộc khủng hoảng. Một học thuyết phù hợp với tình hình hiện nay đòi hỏi chúng ta phải tự suy nghĩ, biết đứng lên từ những sai lầm trong quá khứ thay vì gục ngã.

Những nền kinh tế đủ khả năng đưa người lên Mặt trăng hoặc đủ sức cung cấp những sản phẩm và dịch vụ cực kỳ phức tạp và sáng tạo dường như lại gặp khó khăn trước thử thách thông thường hơn là quản trị tiền tệ và ngân hàng. Tần suất và chắc chắn là cả độ nghiêm trọng của các cuộc khủng hoảng đang tăng lên thay vì giảm đi theo thời gian. Giữa đỉnh điểm khủng hoảng vào tháng Mười 2008, chính phủ các nước phải thay thế hệ thống ngân hàng thế giới gánh chịu những trách nhiệm và các khoản nợ. Ở khía cạnh tài chính, hệ thống ngân hàng đã được quốc hữu hóa nhưng lại không có cơ chế quản lý tập thể nào kiểm soát hoạt động của các ngân hàng cả. Vai trò cứu nguy của chính phủ luôn hiện hữu. Khi tình thế trở nên nguy ngập, ngành nghề thường xuyên tin vào sự ưu việt của cơ chế thị trường lại chỉ có thể tiếp tục hoạt động bằng nguồn vốn hỗ trợ từ chính phủ. Uy tín của một chính phủ bị đặt vào thế rủi ro hoặc mất hoàn toàn như trường hợp của Iceland và Ireland. Có thể Chúa đã tạo ra vũ trụ, nhưng chính người trần chúng ta đã tạo nên tiền giấy và những ngân hàng mạo hiểm. Chúng là những thiết chế nhân tạo, là nguồn gốc cho sự sáng tạo, thịnh vượng và phát triển về vật chất, nhưng chúng cũng sinh ra sự tham lam, nạn tham nhũng và khủng hoảng. Chúng ảnh hưởng đến cuộc sống vật chất con người theo cả hướng tốt và xấu.

Trong phần lớn lịch sử hiện đại, vì những lí do chính đáng, tiền tệ và ngân hàng đã được coi là những yếu tố thần kì giải phóng chúng ta khỏi hệ tư tưởng phong kiến trì trệ, cho ra đời những thị trường linh hoạt có khả năng đầu tư lâu dài nhằm hỗ trợ nền kinh tế phát triển. Những quan niệm như tiền giấy có thể thay thế cho vàng và những kim loại quý có giá trị nội tại, hay ngân hàng có thể nhận những khoản tiền gửi an toàn ngắn hạn rồi chuyển chúng thành những khoản đầu tư dài hạn mạo hiểm được hình thành vào thời kì Cách mạng Công nghiệp ở thế kỷ XVIII. Chúng vừa mang tính cách mạng, vừa cực kì quyến rũ. Thực chất chúng chính là thuật giả kim của giới tài chính – khả năng tạo ra quyền lực tài chính phi thường thách thức cả thực tế và lí lẽ thông thường. Việc theo đuổi món thuốc tiên tiền tệ này đã dẫn tới hàng loạt thảm họa kinh tế – từ nạn siêu lạm phát tới sự sụp đổ của hệ thống ngân hàng. Tại sao tiền tệ và ngân hàng, những nhà giả kim của kinh tế thị trường, lại trở thành gót chân Achilles của cơ chế này?

Mục đích của cuốn sách này chính là để trả lời câu hỏi ấy. Nó sẽ giải thích tại sao những thất bại kinh tế của nền kinh tế tư bản hiện đại bắt nguồn từ hệ thống tiền tệ và ngân hàng, hậu quả của chúng với nền kinh tế nói chung và cách chúng ta có thể chấm dứt giấc mộng giả kim này. Ý niệm của chúng ta về tiền tệ và ngân hàng cũng là một sản phẩm của thời hiện đại hệt như cách chúng ta hoạt động chính trị và đánh giá lịch sử. Trải nghiệm về khủng hoảng, siêu lạm phát và chiến tranh trong thế kỷ XX đã thay đổi cả thế giới lẫn cách mà các nhà kinh tế học nghĩ về nó. Trước cuộc Đại suy thoái đầu thập niên 30, các ngân hàng trung ương và chính phủ gánh vác vai trò ổn định hệ thống tài chính và cân bằng ngân sách. Sau cuộc Đại suy thoái, người ta quan tâm hơn tới những chính sách giảm thiểu tỉ lệ thất nghiệp. Nhưng niềm tin thời hậu chiến rằng các khái niệm của Keynes+ – sử dụng chi tiêu công để tăng tổng nhu cầu của nền kinh tế – sẽ giúp chúng ta tránh tái diễn những sai lầm quá khứ thật sự quá đỗi ngây thơ. Các chính sách nới lỏng tiền tệ trong thập niên 60, cộng với cuộc Chiến tranh Việt Nam đã dẫn tới cuộc Đại lạm phát ở những năm 70, sau đó là một thời kì tăng trưởng chậm với tỉ lệ thất nghiệp cao – sự kết hợp được gọi là “stagflation”+. Hậu quả trực tiếp là các ngân hàng trung ương bị tái cấu trúc thành những cơ quan độc lập chịu trách nhiệm bình ổn giá cả. Hệ thống này thành công đến nỗi ở thập niên 90, không những lạm phát giảm xuống mức thấp nhất trong hàng chục năm mà các ngân hàng trung ương cùng những thống đốc của họ được tung hô vì đã mở ra một thời kì tăng trưởng kinh tế đột phá trong khi vẫn duy trì được lạm phát thấp – thời kì Đại ổn định hoặc Đại tiết chế. Các chính trị gia khi đó tôn thờ ngành tài chính, thường xuyên mang đến món quà nới lỏng quy định để nhận lại sự hỗ trợ hay đôi khi là những đóng góp trực tiếp vào chiến dịch tranh cử. Cú ngã cuối cùng cũng đến: những dấu hiệu đầu tiên cho thấy một số ngân hàng mất khả năng tiếp cận thị trường tín dụng ngắn hạn năm 2007, sự sụp đổ của hệ thống ngân hàng năm 2008, cuộc Đại khủng hoảng sau đó, và những nỗ lực cấp bách của các nhà hoạch định chính sách để giúp nền kinh tế hồi phục. Các chính sách kích thích nền kinh tế lại trở nên phổ biến, vậy là vòng tròn đã hoàn tất.

Cuộc khủng hoảng gây nhiều tổn thất cho những người không hề có lỗi trong tình trạng gay go hiện tại, và hiển nhiên là họ cực kì tức giận. Chúng ta cần chuyển sự tức giận đó thành những phân tích kĩ càng xem sai lầm nằm ở đâu và quyết tâm sửa chữa. Nền kinh tế đang biến đổi theo hướng mà chúng ta không lường trước được, và cần có những ý tưởng mới để ngăn một cuộc Đại khủng hoảng nữa và tái lập sự phồn thịnh.

Rất nhiều những câu chuyện và hồi kí về cuộc khủng hoảng đã được xuất bản. Chúng có rất nhiều tiêu đề khác nhau, nhưng đều có chung một tiêu đề ẩn là: “Tôi đã giải cứu thế giới như thế nào.” Vậy nên mặc dù tôi cũng là một diễn viên trong tấn kịch này – Thống đốc của Ngân hàng Anh Quốc trong mười năm từ 2003 tới 2013, xuyên suốt thời kì Đại ổn định, trải qua cuộc khủng hoảng ngân hàng, cuộc Đại khủng hoảng sau đó và giai đoạn bắt đầu hồi phục – cuốn sách này không phải là một cuốn hồi kí về cuộc khủng hoảng với những chi tiết hé lộ các cuộc thảo luận riêng và những vụ đấu đá sau hậu trường. Dĩ nhiên, tất cả những điều đó đều đã xảy ra – cũng giống như trong mọi lĩnh vực khác trong cuộc sống. Hãy để các nhà sử học công bằng và khách quan nghiên cứu xem ai đã nói với ai điều gì và khi nào. Họ có thể cân nhắc từng chứng cứ thu được khi một khoảng thời gian thích hợp đã trôi qua và các văn bản chính thức cũng như không chính thức đã được công bố. Những hồi ký xuất bản không lâu sau cuộc khủng hoảng, dù là của chính trị gia hay quan chức, thường phiến diện và phục vụ cho lợi ích của bản thân tác giả. Tôi không cần phải cố gắng thanh minh khi bất kì lời diễn giải nào của tôi cũng sẽ bị xem như sự bào chữa. Những ghi chép riêng của tôi về các sự kiện cùng những giấy tờ kèm theo của Ngân hàng Anh Quốc sẽ được công bố cho các nhà sử học sau hai mươi năm đúng theo quy định.

Cuốn sách này nói về những khái niệm kinh tế. Thời gian tôi làm việc ở Ngân hàng Anh Quốc đã cho thấy các ý tưởng này, dù tốt hay xấu, đều có ảnh hưởng lên chính phủ và các chính sách. Việc áp dụng chính sách mục tiêu lạm phát đầu thập kỉ 90 và việc cho phép Ngân hàng Anh Quốc hoạt động độc lập năm 1997 là những ví dụ điển hình. Các nhà kinh tế đem lại sự chặt chẽ cho những chính sách kinh tế và đặc biệt cho hệ thống ngân hàng trung ương. Nhưng trải nghiệm của tôi tại Ngân hàng Anh Quốc cũng cho thấy những thiếu sót của “các mô hình” – những mô tả bằng lời hoặc những đẳng thức toán học – mà các nhà kinh tế học đã sử dụng để giải thích những biến đổi trong tổng chi tiêu và sản xuất. Cụ thể, những mô hình này chẳng đề cập gì tới tầm quan trọng của tiền tệ và ngân hàng, hay hàng loạt các thị trường tài chính vẫn thường xuất hiện trên báo chí và truyền hình. Liệu có đang tồn tại một điểm yếu cơ bản trong lý thuyết kinh tế nền tảng đương đại?

Việc khám phá một số những vấn đề cơ bản này không đòi hỏi những giải thích quá chuyên môn, và tôi cũng tránh làm điều này. Dĩ nhiên, các nhà kinh tế sử dụng các phương pháp toán học và số liệu để thấu hiểu một thế giới phức tạp – nếu không làm thế thì thật là tắc trách. Kinh tế học là một ngành trí tuệ đòi hỏi các mệnh đề không những phải khả thi mà còn phải có bằng chứng logic chặt chẽ. Thế nhưng trong cuốn sách này lại không có đẳng thức toán học nào[2]. Nó được viết (tôi hi vọng) bằng ngôn ngữ thông thường, lấy ví dụ từ thực tế. Mặc dù tôi cũng mong những nhà kinh tế học sẽ đọc cuốn sách này nhằm tiếp thu một số ý tưởng trình bày trong đây, đối tượng độc giả của cuốn sách là những người không được đào tạo bài bản về kinh tế học nhưng quan tâm tới chủ đề này.

Trong cuốn sách, tôi sẽ giải thích những nguyên nhân cơ bản của cuộc khủng hoảng và việc nền kinh tế thế giới đã trở nên mất cân bằng như thế nào; tiền tệ xuất hiện trong những hệ thống xã hội xưa kia ra sao và vai trò của nó hiện nay; tại sao việc các ngân hàng đóng vai trò làm nguồn tiền chính lại trực tiếp dẫn đến sự mong manh của hệ thống tài chính; tại sao các ngân hàng trung ương cần thay đổi cách ứng phó với khủng hoảng; tại sao chính trị và tiền tệ lại luôn song hành; tại sao thế giới có lẽ sẽ phải đối mặt với một cuộc khủng hoảng khác trừ khi các nước áp dụng những chính sách khác nhau; và quan trọng nhất là làm thế nào chúng ta có thể chấm dứt mộng giả kim trong hệ thống tiền tệ và ngân hàng hiện đại.

Khi nói tới mộng giả kim, ý tôi muốn diễn tả niềm tin rằng tất cả tiền giấy có thể trở thành một món đồ có giá trị nội tại, tương tự như vàng, luôn có sẵn và tiền trong ngân hàng có thể được rút ra bất cứ lúc nào. Thực tế là tiền tệ dù ở dạng nào cũng phụ thuộc vào niềm tin vào người phát hành ra nó. Niềm tin vào tiền giấy xuất phát từ khả năng và chủ trương không sử dụng quyền hạn để in tiền của các chính phủ. Tiền gửi ngân hàng thì phụ thuộc vào những khoản cho vay rủi ro dài hạn không có khả năng chuyển thành tiền nhanh chóng. Trong nhiều thế kỷ, mộng giả kim là cơ sở của hệ thống tiền tệ và ngân hàng[3]. Cuốn sách này sẽ cho thấy chúng ta có thể chấm dứt mộng giả kim ấy mà vẫn giữ được những lợi ích khổng lồ mà tiền tệ và ngân hàng đem lại cho nền kinh tế tư bản.

Có bốn khái niệm được sử dụng liên tục trong cuốn sách này: bất cân xứng, ẩn số đột biến, thế khó xử của người tù và lòng tin. Các khái niệm này có thể rất quen thuộc với nhiều người, mặc dù họ có thể không quen với ngữ cảnh khi tôi sử dụng chúng. Tầm quan trọng của chúng sẽ được làm rõ theo từng luận điểm, nhưng một định nghĩa và giải thích ngắn gọn ngay từ đầu sẽ có ích cho người đọc.

Bất cân xứng là sự thiếu cân bằng giữa các yếu tố tác động lên một hệ thống. Trong kinh tế học, bất cân xứng là tình trạng không bền vững, và vào một thời điểm nào đó một thay đổi lớn trong việc chi tiêu và sản xuất sẽ xảy ra khi nền kinh tế hướng đến một điểm cân bằng mới. Thuật ngữ này mô tả sự biến đổi của nền kinh tế thế giới kể từ sự sụp đổ của Bức tường Berlin mà tôi sẽ thảo luận ở Chương 1.

Ẩn số đột biến chỉ một ẩn số quá lớn đến nỗi chúng ta không thể diễn tả tương lai bằng một danh sách các trường hợp với khả năng xảy ra cụ thể. Các nhà kinh tế học thường mặc định rằng những người “lý trí” có thể dựng nên những khả năng đó. Nhưng khi các doanh nghiệp đầu tư, họ không đánh cược vào những kết quả hữu hạn đã biết trước; thay vào đó họ phải đối mặt với một tương lai trong đó những khả năng không những nhiều vô cùng vô tận mà còn không thể lường trước được. Gần như tất cả những thứ đang định hình cuộc sống hiện đại mà chúng ta thường coi là hiển nhiên, ví dụ như xe hơi, máy bay, máy tính và thuốc kháng sinh, đều đã từng là những điều không tưởng trong quá khứ. Thách thức cơ bản dành cho tất cả những người đang sống trong nền kinh tế tư bản là họ không thể dự đoán trước tương lai. Việc thiếu cân nhắc đến ẩn số đột biến trong các lí thuyết kinh tế là một trong những yếu tố dẫn đến những đánh giá sai lầm đã gây ra cuộc khủng hoảng.

Thế khó xử của người tù có thể được định nghĩa là thách thức trong việc đạt tới kết quả tối ưu do những trở ngại trong việc hợp tác. Hãy tưởng tượng hai tù nhân bị bắt và giam giữ riêng rẽ. Cả hai được nhận một lời đề nghị giống nhau: nếu khai người kia có tội, anh ta sẽ được nhận một bản án nhẹ, còn không sẽ phải chịu bản án nặng nếu bị người kia khai ra. Nếu không ai khai ra người kia, cả hai sẽ được thả[4]. Rõ ràng nếu cả hai im lặng thì sẽ đạt được kết quả tối ưu. Nhưng nếu họ không thể hợp tác, việc lựa chọn trở nên khó khăn hơn. Cách duy nhất để đảm bảo tránh được bản án nặng là khai ra người còn lại. Nếu cả hai làm thế, họ đều chịu mức án nhẹ. Nhưng kết quả từ sự thiếu hợp tác này không tốt bằng trường hợp họ hợp tác. Sự khó khăn trong việc hợp tác với nhau tạo nên thế khó xử của người tù. Những vấn đề như vậy là nền tảng cốt lõi để hiểu được cách vận hành của nền kinh tế một cách tổng quát (lĩnh vực này được gọi là kinh tế vĩ mô) và để suy xét thấu đáo tại sao chúng ta lại rơi vào khủng hoảng và làm thế nào để hướng tới sự hồi phục bền vững. Rất nhiều ví dụ sẽ được trình bày sau đây. Tìm kiếm lời giải cho thế khó của người tù chính là mấu chốt đề hiểu và cải thiện tình trạng của chúng ta.

Lòng tin là thứ giúp hệ thống kinh tế thị trường có thể vận hành được. Làm sao chúng ta có thể lái xe, ăn, hay thậm chí mua bán nếu không tin tưởng người khác? Cuộc sống bình thường sẽ không thể diễn ra nếu không có lòng tin: chúng ta đưa thông tin thẻ tín dụng cho người lạ, dùng bữa ở những quán ăn mình chưa từng thử qua. Dĩ nhiên, lòng tin được hỗ trợ bằng luật pháp – lừa đảo là tội và có những quy định về điều kiện nấu nướng trong bếp của nhà hàng – nhưng một nền kinh tế thị trường hoạt động hiệu quả hơn khi có lòng tin so với khi không có. Lòng tin là một phần câu trả lời cho thế khó xử của người tù. Nó mang tính cốt lõi trong vai trò của tiền tệ và ngân hàng, trong các cơ quan điều khiển nền kinh tế của chúng ta. Từ xa xưa, Khổng Tử đã nhấn mạnh tầm quan trọng của lòng tin trong chính quyền: “Có ba thứ cần thiết cho việc cầm quyền: vũ khí, lương thực và lòng tin. Nếu nhà cầm quyền không có được cả ba thứ này, ông ta nên từ bỏ vũ khí đầu tiên, sau đó là lương thực. Lòng tin phải được duy trì bằng mọi giá: nếu không có lòng tin, quốc gia sẽ không thể tồn tại.”[5]

Bốn khái niệm này sẽ đi xuyên suốt cuốn sách và chúng sẽ giúp chúng ta hiểu được cội rễ của mộng giả kim tiền tệ và ngân hàng, và bằng cách nào chúng ta có thể hạn chế hoặc chấm dứt nó.

Khi rời Ngân hàng Anh Quốc năm 2013, tôi quyết định tìm hiểu những khiếm khuyết cả về mặt lí thuyết lẫn thực tế của hệ thống tiền tệ và ngân hàng, cũng như mối liên hệ giữa chúng với toàn bộ nền kinh tế. Tôi ngày càng dấn thân sâu hơn vào những câu hỏi kinh tế học cơ bản. Tôi tin rằng chúng ta phải tạo nên những thay đổi cơ bản trong cách suy nghĩ về kinh tế vĩ mô và cách các ngân hàng trung ương quản lý nền kinh tế. Một trong những vai trò chính của nền kinh tế thị trường là kết nối hiện tại và tương lai, phối hợp những quyết định chi tiêu và sản xuất không những trong hôm nay mà cả ngày mai và nhiều năm sau nữa. Các hộ gia đình sẽ tiết kiệm nếu lãi suất đủ cao để giúp họ kìm hãm xu hướng tiêu dùng ngay từ hôm nay thay vì để đến ngày mai. Các công ty sẽ đầu tư vào sản xuất nếu tỉ suất lợi nhuận tương lai cao hơn chi phí bỏ ra để thu hút vốn. Phát triển kinh tế đòi hỏi hoạt động tiết kiệm và đầu tư để tăng tư bản sản xuất, qua đó gia tăng khối lượng sản phẩm tiềm năng của nền kinh tế trong tương lai. Ở một nền kinh tế đang phát triển tốt, cả ba tỉ lệ – lãi suất tiền tiết kiệm, tỉ suất lợi nhuận đầu tư, và tỉ lệ tăng trưởng – đều sẽ ở mức cao. Tuy vậy, hiện tại chúng ta đang loay hoay với các mức lãi suất rất thấp khiến động cơ tiết kiệm giảm đi – nguồn nhu cầu trong tương lai – và nếu duy trì tình trạng này lâu dài, tỉ suất lợi nhuận đầu tư sẽ bị kéo giảm, khiến nguồn tài chính bị chuyển vào những dự án không sinh lợi. Cả hai hiệu ứng này sẽ kéo tụt tỉ lệ tăng trưởng trong tương lai. Chúng ta hiện đã đang đi trên con đường đó. Dường như nền kinh tế thị trường hiện nay vẫn chưa tạo được một mối liên kết hiệu quả giữa hiện tại và tương lai.

Tôi tin rằng có hai lí do giải thích cho thất bại này. Thứ nhất, bản thân việc kết nối hiện tại xác định với tương lai bất định đang mang một vấn đề nội tại. Ẩn số đột biến tạo ra một thử thách mà nền kinh tế thị trường không thể vượt qua – làm sao chúng ta có thể tạo ra thị trường cho những sản phẩm hay dịch vụ mà hiện tại còn chưa thể tưởng tượng ra? Tiền tệ và ngân hàng là một phản ứng của nền kinh tế thị trường với thử thách ấy. Thứ hai, những khuyến cáo thông thường của các nhà kinh tế học về cách mà chính phủ và ngân hàng trung ương nên giữ ổn định nền kinh tế vẫn chưa đánh giá được đầy đủ tầm quan trọng của ẩn số đột biến trong việc thỉnh thoảng gây ra sự mất cân xứng lớn. Các cuộc khủng hoảng không tự nhiên xuất hiện mà là kết quả của những sai lầm không thể tránh khỏi từ những cá nhân gặp khó khăn trong việc thích nghi với tương lai bất định. Cả hai vấn đề này đều có ý nghĩa cực lớn và sẽ được phân tích kĩ càng trong các chương sau.

Những quan điểm của tôi dĩ nhiên sẽ phản ánh hai nửa sự nghiệp của tôi. Nửa đầu là ở vị trí một học giả, một sinh viên ở Đại học Cambridge, Anh Quốc, là học giả Kennedy ở Đại học Harvard, Hoa Kỳ, sau đó là những vị trí giảng dạy ở cả hai bên bờ Đại Tây Dương. Tôi đã được trải nghiệm trực tiếp sự phát triển của môn kinh tế vĩ mô từ những phân tích bằng câu chữ – thời mà những mệnh đề luôn có vẻ khả thi nhưng không bao giờ thuyết phục hoàn toàn – thành một dạng toán học – khi đó những mệnh đề luôn hợp lý về mặt logic nhưng lại không bao giờ khả thi hoàn toàn. Chỉ trong cuộc khủng hoảng từ 2007-2009, tôi mới nhìn lại và hiểu ra bản chất những mâu thuẫn giữa các tín đồ còn sót lại của John Maynard Keynes – những người đã dạy tôi trong thập kỉ 60, chủ yếu là Richard Kahn và Joan Robinson – và hàng loạt những nhà toán học và khoa học đổ xô vào ngành kinh tế học khiến khoa này nhanh chóng được mở rộng ở các trường đại học. Những người thuộc phái Keynes cổ điển sai lầm ở chỗ cho rằng những nghiên cứu của một người vĩ đại luôn đúng, vì thế sức ảnh hưởng của họ giảm dần. Những nhà nghiên cứu mới mang toán học vào một lĩnh vực vốn tự hào về độ chặt chẽ của mình. Thế nhưng, những phân tích phi chính thống về sự bất cân xứng của nền kinh tế, ẩn số đột biến và lòng tin trong vai trò là lời giải cho thế khó của người tù lại bị lãng quên khi ai cũng cho rằng những cá nhân lý trí sẽ đưa nền kinh tế tới điểm cân bằng hiệu quả. Giờ là lúc chúng ta cần coi trọng những khái niệm này hơn.

Nửa thứ hai sự nghiệp của tôi là 22 năm làm việc tại Ngân hàng Anh Quốc – ngân hàng trung ương lâu đời nhất thế giới – từ 1991 tới 2013, với tư cách Trưởng ban kinh tế, Phó thống đốc, và sau đó là Thống đốc. Điều này hiển nhiên đã cho tôi cơ hội quan sát cách quản trị tiền tệ. Tôi đã nhận ra và tranh luận công khai rằng cách quản lý hiệu quả nhất không phải là chờ đợi những cá nhân xuất chúng làm nên phép màu, mà là thiết kế và xây dựng những tổ chức được vận hành bởi những người có đủ khả năng chuyên môn. Dĩ nhiên, các cá nhân có vai trò rất quan trọng và có thể tạo nên sự khác biệt, đặc biệt là giữa một cuộc khủng hoảng. Nhưng quyền năng của thị trường – tập hợp biểu hiện của hàng trăm nghìn nhà đầu tư khắp thế giới – là quá lớn so với bất kì cá nhân, ngân hàng trung ương hay chính trị gia nào nghĩ mình có thể đi ngược lại những bài toán kinh tế. Một cố vấn của cựu Tổng thống Mỹ Clinton từng nhận xét, “Tôi từng nghĩ rằng nếu có thể tái sinh, tôi sẽ muốn được làm Tổng thống, Giáo hoàng, hoặc một cầu thủ bóng chày cự phách. Nhưng giờ tôi chỉ muốn trở lại làm thị trường trái phiếu. Khi ấy tôi có thể dọa dẫm tất cả mọi người.”[6] Câu nói ấy vẫn giữ nguyên sức nặng của mình trong suốt hai mươi năm qua.

Năm 2012, tôi trở thành Thống đốc Ngân hàng Anh Quốc đầu tiên lên sóng phát thanh trong thời bình kể từ lần Montagu Norman phát biểu trên BBC tháng Ba năm 1939, chỉ vài tháng trước khi Chiến tranh thế giới thứ hai nổ ra. Khi Norman rời đài phát thanh, ông bị những người ủng hộ Đảng Tín dụng Xã hội Anh tấn công. Họ mang theo cờ và biểu ngữ ghi chữ: BẮT ĐÁM NGÂN HÀNG ĐI LÍNH ĐẦU TIÊN! Những cảm xúc như vậy cũng rộ lên vào năm 2012. Hậu quả của những gì xảy ra trong thời kì 2007-2009 vẫn tiếp tục xuất hiện, và sự giận dữ vì ảnh hưởng của nó lên dân thường vẫn không giảm đi. Thảm họa đó đã hình thành từ trước rất lâu và để khắc phục hậu quả của nó cũng cần rất nhiều thời gian. Nhưng những mất mát quá lớn về sản lượng và việc làm do thất bại của chúng ta trong việc quản trị tiền tệ, ngân hàng và ngăn chặn khủng hoảng không cho phép chúng ta chờ đợi một cuộc khủng hoảng nữa trước khi ra tay bảo vệ các thế hệ tương lai.

Tiểu thuyết A Tale of Two Cities (tạm dịch: Chuyện hai thành phố) của Charles Dickens không chỉ có câu mở đầu nổi tiếng mà câu kết của nó cũng nổi tiếng không kém. Khi Sydney Carton đánh đổi tính mạng của mình cho một người khác trên máy chém, anh đã nghĩ: “Đây là điều tốt đẹp hơn rất, rất nhiều so với những gì tôi đã từng làm…” Nếu chúng ta có thể tìm được cách chấm dứt mộng giả kim trong hệ thống tiền tệ và ngân hàng mà mình thừa hưởng, ít nhất trong lĩnh vực kinh tế học, đó cũng sẽ là điều tốt đẹp hơn rất, rất nhiều những gì chúng ta từng làm từ xưa đến giờ.

Source: https://thomaygiat.com

Category : Kỹ Thuật Số

Chuyển vùng quốc tế MobiFone và 4 điều cần biết – MobifoneGo

Muốn chuyển vùng quốc tế đối với thuê bao MobiFone thì có những cách nào? Đừng lo lắng, bài viết này của MobiFoneGo sẽ giúp…

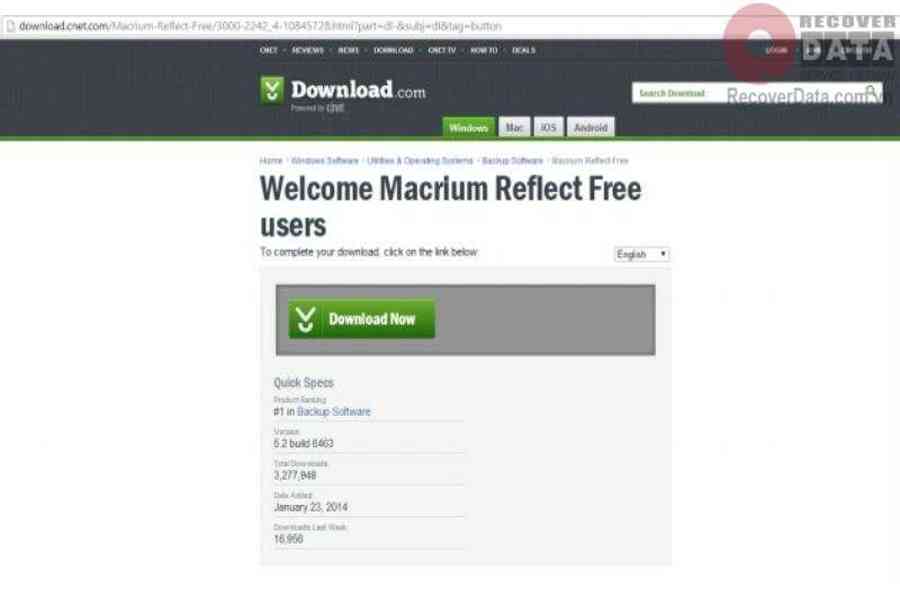

Cách copy dữ liệu từ ổ cứng này sang ổ cứng khác

Bạn đang vướng mắc không biết làm thế nào để hoàn toàn có thể copy dữ liệu từ ổ cứng này sang ổ cứng khác…

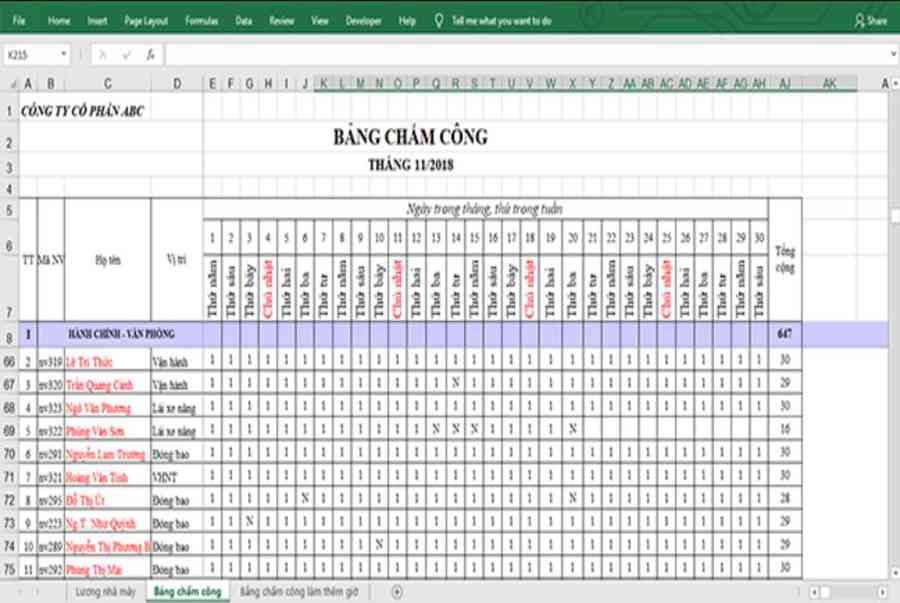

Hướng dẫn xử lý dữ liệu từ máy chấm công bằng Excel

Hướng dẫn xử lý dữ liệu từ máy chấm công bằng Excel Xử lý dữ liệu từ máy chấm công là việc làm vô cùng…

Cách nhanh nhất để chuyển đổi từ Android sang iPhone 11 | https://thomaygiat.com

Bạn đã mua cho mình một chiếc iPhone 11 mới lạ vừa ra mắt, hoặc có thể bạn đã vung tiền và có một chiếc…

Giải pháp bảo mật thông tin trong các hệ cơ sở dữ liệu phổ biến hiện nay

Hiện nay, với sự phát triển mạnh mẽ của công nghệ 4.0 trong đó có internet và các thiết bị công nghệ số. Với các…

4 điều bạn cần lưu ý khi sao lưu dữ liệu trên máy tính

08/10/2020những chú ý khi tiến hành sao lưu dữ liệu trên máy tính trong bài viết dưới đây của máy tính An Phát để bạn…

![Thợ Sửa Máy Giặt [ Tìm Thợ Sửa Máy Giặt Ở Đây ]](https://thomaygiat.com/wp-content/uploads/sua-may-giat-lg-tai-nha-1.jpg)