Hé lộ chiến lược giúp Techcombank luôn giữ vững vị thế đứng đầu về vốn và khả năng sinh lời

Ông Ngô Hoàng Hà – Giám đốc cao cấp Tài chính Doanh nghiệp của Techcombank cho biết, sự dịch chuyển đã giúp danh mục rủi ro của ngân hàng cân bằng hơn nhưng vẫn đảm bảo lợi suất tín dụng tương đối ổn định, đạt 8,7% trong quý 3/2022, cải thiện so với mức 8,5% của quý trước.

Bạn đang đọc: Hé lộ chiến lược giúp Techcombank luôn giữ vững vị thế đứng đầu về vốn và khả năng sinh lời

Cụ thể, dư nợ trái phiếu đã giảm mạnh từ 63 nghìn tỷ đồng cuối năm 2021 xuống 44 nghìn tỷ đồng vào cuối quý 3/2022, chỉ còn chiếm 9,7 % trong tổng hạng mục tín dụng thanh toán của ngân hàng. Tương tự, dư nợ cho vay người mua doanh nghiệp lớn giảm từ 122 nghìn tỷ đồng xuống 117 nghìn tỷ đồng, chiếm 29 % tổng dư nợ cho vay người mua .Trong khi đó, dư nợ cho vay người mua cá thể đã tăng 8,3 % so với quý 2 và tăng 37 % trong 9 tháng đầu năm lên 222 nghìn tỷ đồng, đưa tỷ trọng của phân khúc người mua này lên 54 % cơ cấu tổ chức dư nợ cho vay. Tỷ trọng của người mua vừa và nhỏ đạt mức 17 % %. Như vậy, tỷ trọng cho vay kinh doanh bán lẻ và người mua doanh nghiệp vừa và nhỏ tại Techcombank đã được nâng lên 71 % trong cơ cấu tổ chức cho vay người mua .Theo chỉ huy Techcombank, cho vay cá thể được dẫn dắt bởi cho vay mua nhà và thẻ tín dụng thanh toán. Trong đó, hoạt động giải trí cho vay thẻ tín dụng tăng trưởng mạnh nhờ hiệu suất cao của số hóa, tự động hóa phê duyệt tín dụng thanh toán và nghiên cứu và phân tích tài liệu .Ngoài ra, tăng cường nguồn thu từ phí cũng là một trong những kế hoạch trọng tâm của Techcombank, nhằm mục đích bù đắp cho việc tín dụng thanh toán tăng trưởng hơn so những năm trước .Cụ thể, thu từ hoạt động giải trí dịch vụ quý 3 đã tăng 32,5 % so với cùng kỳ năm ngoái, đạt 6,9 nghìn tỷ đồng. Trong đó, thu phí từ dịch vụ thẻ tăng 69,5 %, đạt gần 1.400 tỷ đồng nhờ tập trung chuyên sâu vào những chương trình hợp tác với đối tác chiến lược để thôi thúc tiêu tốn của chủ thẻ và những chương trình khuyến mại đặc biệt quan trọng là trong nghành thương mại điện tử. Với phản hồi tích cực của người mua, từ năm 2021 lần tiên phong Techcombank lần tiên phong vươn lên vị trí số 1 về doanh thu tiêu tốn của thẻ tín dụng thanh toán toàn thị trường .Một loạt giải pháp mới về thẻ tín dụng thanh toán được tiến hành trong quý 3 đã giúp Techcombank đạt được tác dụng này. Trong đó, ngân hàng đã số hóa hành trình dài phê duyệt thẻ tín dụng thanh toán, ra đời tính năng trả góp và vận dụng nhiều tặng thêm tiếp tục trên mức sử dụng thẻ. Số lượng thẻ tín dụng thanh toán lưu hành của Techcombank đã tăng lên 733 nghìn thẻ. Giá trị thanh toán giao dịch qua thẻ tín dụng thanh toán đạt 83 nghìn tỷ đồng trong quý 3/2022, cao hơn cả năm 2021 .Bancassurance cũng là nguồn thu nhập tiềm năng của những ngân hàng trong tiến trình này. Tại Techcombank, ngân hàng liên tục triển khai xong quy mô bán và đặc biệt quan trọng tham gia đồng xây đắp loại sản phẩm bảo hiểm trải qua việc quản trị quỹ link góp vốn đầu tư cùng với doanh nghiệp bảo hiểm. Ngân hàng ghi nhận mức phí bảo hiểm ( APE ) tăng mạnh 104 % trong quý 3 so với cùng kỳ năm ngoái. Thu phí từ dịch vụ bảo hiểm tăng 50 % trong 9 tháng đầu năm và đạt trên 1.000 tỷ đồng .Ngoài ra, thu từ thư tín dụng ( LC ) đạt hơn 1.100 tỷ đồng, tăng 103,7 % ; tiền mặt và những khoản thanh toán giao dịch đạt 411 tỷ đồng, tăng 130 % ; thanh toán giao dịch ngoại tệ tăng 70 % đạt 614 tỷ đồng. Kết quả này có được một phần nhờ ứng dụng số dành cho người mua doanh nghiệp giúp họ thanh toán giao dịch thuận tiện hơn .Ông Nguyễn Anh Tuấn – Giám đốc cao cấp Phát triển và Quản lý hợp kênh cho biết, thực tiễn thì kế hoạch đa dạng hóa loại sản phẩm, dịch vụ của Techcombank đã triển khai từ quy trình tiến độ năm nay – 2020 và được nhấn mạnh vấn đề hơn trong 2021 – 2025. Nếu không tiến hành từ lâu thì hiệu quả tích cực của sự di dời cơ cấu tổ chức tín dụng thanh toán không đến ngay như vậy .” Chúng tôi theo sát nhìn nhận được hoạt động giải trí kinh tế tài chính, kinh doanh thương mại và tiêu tốn của người mua để từ đó tăng nhanh bán chéo những loại sản phẩm dịch vụ khác. Mảng Banca tăng trưởng mạnh thời hạn qua cũng phần đông là từ người mua hiện hữu, là tác dụng của việc am hiểu thâm thúy nhu yếu của người mua “, ông Tuấn nói .Điểm sáng khác trong tác dụng kinh doanh thương mại của Techcombank là chất lượng gia tài liên tục được duy trì lành mạnh. Tỷ lệ nợ xấu cuối quý 3/2022 ở mức 0,6 %, thấp nhất trong những ngân hàng niêm yết lúc bấy giờ. Tỷ lệ bao trùm nợ xấu đạt 165 %, tương tự với mức cuối năm 2021. Chi tiêu tín dụng thanh toán sau tịch thu nợ ( 12 tháng gần nhất ) giảm xuống 0,3 % ( từ 0,4 % cho 12 tháng tính tới quý 2/2022 ) .Ngân hàng liên tục bảo vệ những nhu yếu về vốn và thanh khoản, thậm chí còn là tiêu biểu vượt trội so với những đối thủ cạnh tranh trong mạng lưới hệ thống. Tỷ lệ bảo đảm an toàn vốn ( CAR ) theo Basel II của Techcombank cuối quý 3 đạt 15,7 %, cao hơn nhiều so với nhu yếu của Basel II là 8 %. Đây cũng là mức cao nhất trong những ngân hàng quy mô lớn và vừa .

Ngoài ra, tỷ lệ vốn ngắn hạn cho vay trung dài hạn ở mức 27,4%, thấp hơn nhiều so với giới hạn mới 34% theo quy định hiệu lực từ ngày 1/10/2022. Tỷ lệ cho vay trên huy động (LDR) ở mức 78,2%, đảm bảo quy định tối đa 85%.

Ông Ngô Hoàng Hà – Giám đốc hạng sang Tài chính Doanh nghiệp cho biết, Techcombank luôn đồng nhất với việc bảo vệ nguồn vốn dồi dào, thanh khoản tốt để đi qua những chu kỳ luân hồi dịch chuyển của nền kinh tế tài chính .Trong nhiều năm qua, ngân hàng đã tập trung chuyên sâu vào việc nâng cao quản trị rủi ro đáng tiếc trong mạng lưới hệ thống cũng như vận dụng những chuẩn mực quốc tế. Techcombank là ngân hàng tiên phong tiến hành IFRS 9 tại Nước Ta trong năm 2018, và tuân thủ trọn vẹn Thông tư 41 trong năm 2019, cũng như triển khai xong 3 cột trụ Basel II trong năm 2020. Vào năm 2021, Techcombank đã tăng cấp những tiêu chuẩn tuân thủ Basel, IFRS và đặc biệt quan trọng là quy mô kiểm tra sức chịu đựng ( stress test ) trên những nghành nghề dịch vụ quản trị rủi ro đáng tiếc tín dụng thanh toán, thanh khoản và hoạt động giải trí. Hiện ngân hàng đang tiến hành tích cực Basel III .Lãnh đạo Techcombank cho hay, việc chuẩn bị sẵn sàng cho những ngữ cảnh xấu hoàn toàn có thể xảy ra là hoạt động giải trí thường nhật và xuyên suốt từ những cấp quản trị đến điều hành quản lý, thực thi của ngân hàng trải qua những quá trình, nền tảng minh bạch rõ ràng. Đây là cách ngân hàng bảo vệ, với mỗi ngữ cảnh sẽ có giải pháp tương thích nhất .Nói thêm về quản trị rủi ro đáng tiếc tín dụng thanh toán của Techcombank, ông Phùng Quang Hưng – Phó Tổng Giám đốc thường trực, kiêm Giám đốc Khối Khách hàng Doanh nghiệp san sẻ : ” Techcombank luôn theo đuổi cách tiếp cận hướng đến phân khúc người mua trọng tâm và có lựa chọn. Chúng tôi tận dụng tăng trưởng chuỗi giá trị để am hiểu sâu từng nghành nghề dịch vụ kinh tế tài chính, có giải pháp chuyên biệt cho từng phân khúc người mua tương thích và quản trị được hàng loạt dòng tiền trong chuỗi giá trị. Từ đó, quản trị rủi ro đáng tiếc đạt hiệu suất cao cao ” .Chẳng hạn, khi tăng cường cho vay người mua cá thể, trên 80 % dư nợ người mua cá thể, cho vay mua nhà là thuộc phân khúc thu nhập cao, có năng lực kinh tế tài chính tốt nhất, trong lúc những khoản vay là thế chấp ngân hàng, có gia tài bảo vệ giá trị. Rủi ro được phân tán theo chuỗi giá trị khi dòng vốn được Techcombank đáp ứng và quản trị ngặt nghèo theo vòng đời dự án Bất Động Sản, từ chủ góp vốn đầu tư, đến nhà thầu thực thi dự án Bất Động Sản, rồi đến cá thể vay mua nhà … nên việc quản trị rủi ro đáng tiếc rất ngặt nghèo. ” Đây là kế hoạch được ngân hàng mở màn từ 7-8 năm trước, và đã có nhiều kinh nghiệm tay nghề. Nhờ vậy mà tỷ suất nợ xấu, kể cả đi qua 2 năm Covid cũng chỉ ở mức 0,6 % ” – ông Hưng nói .Điểm mạnh về vốn, chất lượng gia tài tốt và năng lực sinh lời cũng giúp Techcombank được nhìn nhận cao trên thị trường quốc tế. Tháng 9 vừa mới qua, Moody’s đã nâng Xếp hạng rủi ro đáng tiếc đối tác chiến lược dài hạn của Techcombank’s từ Ba2 lên Ba1 và xếp hạng tiền gửi dài hạn từ Ba3 lên Ba2, với triển vọng ” Ổn định “. Moody’s cũng nâng hạng so với Đánh giá tín dụng thanh toán cơ sở ( BCA ) của Ngân hàng từ mức ba3 lên ba2. Theo nghiên cứu và phân tích của Moody’s, Techcombank hiện tại là ngân hàng duy nhất tại Nước Ta có BCA đạt mức Ba2, tương ứng có mức độ uy tín cao nhất trong số những Ngân hàng tại Nước Ta với những điểm mạnh điển hình nổi bật về vốn và năng lực sinh lời .Theo ông Phùng Quang Hưng, trong chu kỳ luân hồi 5 năm trước, Techcombank đã đạt vận tốc tăng trưởng kép khá lớn. Tuy nhiên, trong hoạch định kế hoạch, ngân hàng luôn tính đến giải pháp ứng phó linh động với thị trường khi thuận tiện và cả khi Open thử thách. Đến thời gian này, ngân hàng vẫn tự tin đang quản lý và vận hành đúng quỹ đạo để thực thi tiềm năng kế hoạch 5 năm 2021 – 2025 .Techcombank có những thế mạnh như vị thế ở phân khúc người mua thu nhập cao, thị trường giao dịch thanh toán lớn và nguồn thu phí phong phú, ngân sách vốn thấp. Ngoài ra, lợi thế tăng trưởng chuỗi giá trị mang đến cho ngân hàng năng lực sinh lời tốt, ngân sách tăng trưởng người mua mới thấp và quản trị rủi ro đáng tiếc hiệu suất cao. Chuỗi giá trị cũng giúp ngân hàng kết nối và giữ chân người mua vĩnh viễn. ” Năm 2023 hay những năm tới, chúng tôi liên tục củng cố những thế mạnh này “, ông Hưng nói .Ngoài ra, ngân hàng cũng đang thực thi những kế hoạch mới, được kỳ vọng sẽ tiếp thêm động lực tăng trưởng bền vững và kiên cố cho ngân hàng những năm tới .Trong quý 3/2022, Techcombank đã cho ra đời nhiều giải pháp độc lạ được phong cách thiết kế để phân phối nhu yếu kinh tế tài chính của người mua. Điển hình là αspire, một giải pháp tổng lực mới dành cho người mua trẻ, nhiều tham vọng và thành công xuất sắc .. Đây là tên thương hiệu kinh tế tài chính tiên phong dành riêng cho thế hệ trẻ, với xác định hướng đến nhóm người mua có độ tuổi từ 25-35 tuổi. Ông Nguyễn Anh Tuấn – Giám đốc cao cấp Phát triển và Quản lý hợp kênh đánh giá và nhận định, ” Niềm đam mê và khát vọng của nhóm người mua này rất lớn, và họ khát khao hành vi để hiện thực hóa tiềm năng của mình. Do đó, chúng tôi biến hóa phương pháp phong cách thiết kế giải pháp kinh tế tài chính, sát cánh, ngày càng tăng giá trị cho người mua từ đó hiện thực hóa giấc mơ của họ ” .Một kế hoạch đáng quan tâm khác của Techcombank là tháng 9 vừa mới qua đã hợp tác với Masan để tạo ra hệ sinh thái WINLife. Đây là quy mô tiên phong tại Nước Ta, nơi hai tên thương hiệu số 1 trong nghành nghề dịch vụ ngân hàng và kinh doanh bán lẻ sẽ cùng mang đến giải pháp thanh toán giao dịch độc quyền tiêu biểu vượt trội cho mọi dịch vụ kinh tế tài chính và phi kinh tế tài chính đến người mua. Hệ sinh thái WINLife đã được Techcombank và Masan chính thức đưa vào hoạt động giải trí tại chuỗi 27 shop đa tiện ích WINLife tại những vị trí đắc địa ở TP. Hà Nội và TP. Hồ Chí Minh, và dự kiến khai trương mở bán từ 80 – 100 shop trên cả nước trong năm 2022 .Ông Phùng Quang Hưng san sẻ, quy mô WINLife sẽ góp thêm phần thôi thúc tăng trưởng cho Techcombank thời hạn tới, cả góc nhìn tăng trưởng người mua mới và làm ngày càng tăng kết nối với người mua. Nhờ đó, ngân hàng sẽ có nhiều am hiểu hơn với người mua và tiến hành bán chéo cũng hiệu suất cao, đúng nhu yếu của từng người. Chỉ sau 1 tháng tiến hành, tỷ suất lũy kế hóa đơn giao dịch thanh toán trải qua dịch vụ kinh tế tài chính phi tiền mặt của Techcombank tại 27 shop Win đạt ngưỡng gần 30 %, vượt xa so với tỷ suất hơn 12 % trước thời gian khai trương mở bán. Riêng khu vực TP. Hà Nội, tỉ lệ người mua WIN sử dụng hình thức giao dịch thanh toán mới qua Techcombank Mobile như giao dịch thanh toán một chạm, quét mã QR Code mỗi ngày chạm ngưỡng 45 %. Sức hút từ những tiện ích thanh toán giao dịch mới được Techcombank tiến hành tại WIN đã được chứng tỏ qua số lượng hơn 10.000 người mua mở mới thông tin tài khoản Techcombank tại những shop WIN, kể từ khi quy mô WINLife được trình làng hồi tháng 9 .

Ngoài ra, chiến lược số hóa vẫn tiếp tục được Techcombank tập trung đẩy mạnh, sẽ là động lực không thể thiếu trong mỗi dự án, chiến lược kinh doanh của ngân hàng. Lãnh đạo ngân hàng cũng khẳng định, mọi hoạt động trong Techcombank đều xoay quanh việc phục vụ tốt nhất nhu cầu của khách hàng.

Trên thực tiễn, đây là những điều mà Techcombank đã và đang làm, trong bước đầu ghi nhận những góp phần tích cực cho hiệu quả kinh doanh thương mại 9 tháng đầu năm 2022, khi nhìn vào việc thu phí dịch vụ tăng trưởng mạnh và phong phú. Lượng người mua mới của ngân hàng cũng tăng trưởng nhanh thời hạn gần đây với tỷ suất thanh toán giao dịch trên kênh số ngày một cải tổ. Trong quý 3/2022, Techcombank đã lôi cuốn thêm hơn 300.000 người mua mới, nâng tổng số người mua lên 10,4 triệu. Khối lượng và giá trị thanh toán giao dịch qua kênh điện tử của người mua cá thể trong quý 3 năm 2022 lần lượt đạt 205,4 triệu thanh toán giao dịch ( tăng 29,4 % so với cùng kỳ năm ngoái ) và 2,5 triệu tỷ đồng ( tăng 30,6 % so với cùng kỳ năm ngoái ) .Bài: Ánh Dương Thiết kế: Hải An

Source: https://thomaygiat.com

Category : Bảo Hành Máy Giặt

14 Địa chỉ sửa máy giặt uy tín tại Hà Nội

Mục Chính14 Địa chỉ sửa máy giặt uy tín tại Hà NộiGiới thiệu dịch vụ sửa máy giặt tại Hà NộiƯu điểm khi chọn Ong…

Trung tâm bảo hành máy giặt LG và những điều cần biết

Mục ChínhTrung tâm bảo hành máy giặt LG và những điều cần biếtSố tổng đài bảo hành máy giặt LG 18001503Thời gian tiếp nhận thông…

Bảo hành máy giặt Cửa Trước – Cửa Trên – tại Hà Nội 0984 666 352

Bảo hành máy giặt Cửa Trước – Cửa Trên – tại Hà Nội 0984 666 352 Máy giặt nhà bạn đang gặp trục trặc? Máy…

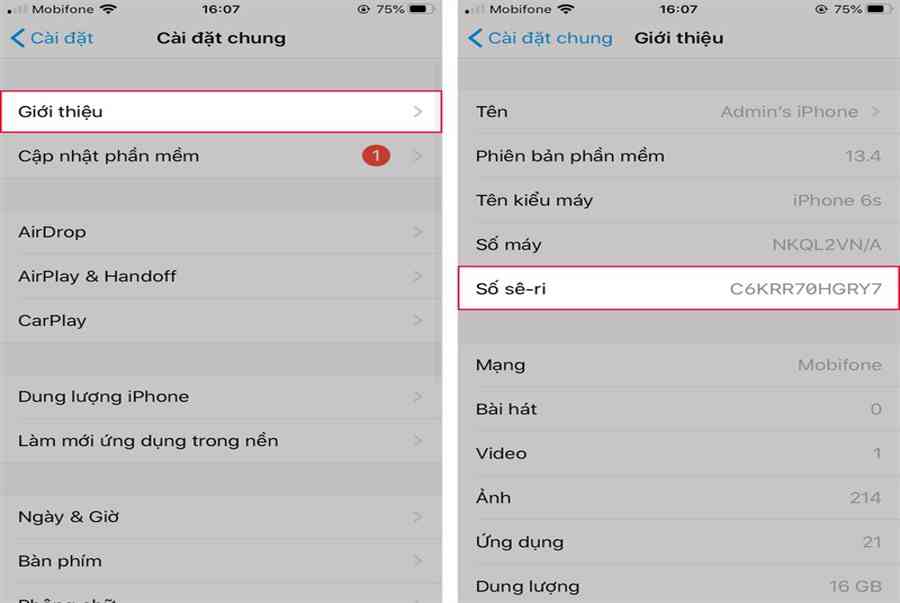

Hướng dẫn cách kiểm tra iPhone còn bảo hành hay không chính xác nhất

Hướng dẫn cách kiểm tra iPhone còn bảo hành hay không chính xác nhất Để kiểm tra xem một chiếc iPhone còn bảo hành hay…

Danh sách Trung tâm bảo hành Tivi Panasonic trên toàn quốc

Danh sách Trung tâm bảo hành Tivi Panasonic trên toàn quốc Hà Nội Trung tâm bảo hành Panasonic Hà Nội: Địa chỉ – Số 10,…

Số tổng đài trung tâm bảo hành hãng Sony toàn cầu

Số tổng đài trung tâm bảo hành hãng Sony toàn cầu Hãy lưu ý rằng số điện thoại của trung tâm bảo hành Sony có…

![Thợ Sửa Máy Giặt [ Tìm Thợ Sửa Máy Giặt Ở Đây ]](https://thomaygiat.com/wp-content/uploads/sua-may-giat-lg-tai-nha-1.jpg)