Giải đáp các thắc mắc pháp lý liên quan đến thuế thu nhập Doanh nghiệp

Mục Chính

- Hỏi: Thuế thu nhập doanh nghiệp là gì?

- Trả lời :

- Hỏi: Đối tượng nào phải nộp thuế thu nhập doanh nghiệp?

- Trả lời :

- Hỏi: Những thu nhập nào phải chịu thuế thu nhập doanh nghiệp?

- Trả lời :

- Về những khoản thu nhập khác, địa thế căn cứ vào điều 3 Nghị định 218 / 2013 / NĐ-CP được sửa đổi bổ trợ bởi khoản 1 Điều 1 Nghị định 12/2015 / NĐ-CP, thu nhập chịu thuế gồm có :

- 1. Thu nhập từ chuyển nhượng vốn:

- 2. Thu nhập từ chuyển nhượng dự án đầu tư, thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư, thu nhập từ chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật; thu nhập từ chuyển nhượng bất động sản theo quy định tại Điều 13 và Điều 14 Nghị định 218/2013/NĐ-CP

- 3. Thu nhập từ quyền sử dụng, quyền sở hữu tài sản kể cả thu nhập từ quyền sở hữu trí tuệ, thu nhập từ chuyển giao công nghệ theo quy định của pháp luật.

- 4. Thu nhập từ chuyển nhượng ủy quyền, cho thuê, thanh lý tài sản ( trừ bất động sản ), trong đó có những loại sách vở có giá khác .

- 5. Thu nhập từ lãi tiền gửi, lãi cho vay vốn, bán ngoại tệ, bao gồm:

- Hỏi: Thuế suất thuế thu nhập doanh nghiệp là bao nhiêu %?

- Trả lời :

- Hỏi: Do tình hình dịch Covid, trong năm 2020 Công ty ký hợp đồng lao động với chuyên gia nước ngoài có cam kết trong hợp đồng là chi trả chi phí cách ly tại khách sạn và chi phí điều trị (nếu có) khi vào Việt Nam làm việc nhưng chi phí thuê nhà hàng tháng người lao động tự chi trả. Xin hỏi chi phí cách ly có được tính vào chi phí được trừ của Công ty không?

- Trả lời :

- Hỏi: Công ty thuê 1 cá nhân viết phần mềm trọn gói 1 lần 30 triệu, không có hóa đơn. Nếu công ty không thực hiện khấu trừ 10% TNCN mà có hợp đồng khoán giữa hai bên (không có công chứng) vậy chi phí thuê này có được đưa vào bảng kê mua hàng hóa dịch vụ không có hóa đơn (01/TNDN) là chi phí hợp lí khi quyết toán thuế TNDN không?

- Trả lời:

- Hỏi: Đơn vị là chi nhánh phụ thuộc (do Cục Thuế Yên Bái quản lý thuế) có công ty mẹ tại tỉnh Ninh Binh, chi nhánh có thu nhập được hưởng ưu đãi thuế TNDN. Căn cứ tiết h, khoản 1 và tiết d khoản 2, Điều 11 NĐ 126/2020/NĐ-CP, vậy tại kỳ quyết toán năm 2020, chi nhánh có phải nộp tờ khai quyết toán thuế TNDN cho Cục Thuế Yên Bái không? nếu có Chi nhánh sử dụng mẫu biểu nào để kê khai?

- Trả lời :

- c ) Trường hợp người nộp thuế có đơn vị chức năng thường trực nhưng hạch toán nhờ vào thì đơn vị chức năng thường trực đó không phải nộp hồ sơ khai thuế thu nhập doanh nghiệp ; khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có nghĩa vụ và trách nhiệm khai tập trung chuyên sâu tại trụ sở chính cả phần phát sinh tại đơn vị chức năng thường trực .

- đ ) Đối với những tập đoàn lớn kinh tế tài chính, những tổng công ty có đơn vị chức năng thành viên hạch toán nhờ vào nếu đã hạch toán được lệch giá, ngân sách, thu nhập chịu thuế thì đơn vị chức năng thành viên phải kê khai nộp thuế thu nhập doanh nghiệp với cơ quan thuế quản trị trực tiếp đơn vị chức năng thành viên .

- Căn cứ lao lý nêu trên, doanh nghiệp địa thế căn cứ tình hình thực tiễn hạch toán tại Trụ sở ( hạch toán độc lập hay hạch toán nhờ vào ) để triển khai khai, nộp hồ sơ khai thuế TNDN của Trụ sở theo pháp luật. Trường hợp doanh nghiệp có những Trụ sở được hưởng khuyến mại thuế TNDN thì Doanh Nghiệp phải tính riêng thu nhập từ hoạt động giải trí sản xuất kinh doanh thương mại được hưởng tặng thêm của Trụ sở để kê khai nộp thuế riêng .

- Hỏi: Tài sản cố định góp vốn nhưng do trong quá trình lắp ráp thì không sử dụng được, sau thời gian xem xét thì do công nghệ lạc hậu nên quyết định thanh lý mua máy mới. Tài sản chưa tham gia vào quá trình sản xuất. Vậy xin hỏi khi thanh lý giá trị còn lại đó có được ghi nhận chi phí được khấu trừ thuế hay không?

- Trả lời:

Hỏi: Thuế thu nhập doanh nghiệp là gì?

Trả lời :

Hiện nay, chưa có một khái niệm cụ thể về thuế thu nhập doanh nghiệp (Thuế TNDN). Tuy nhiên, dựa theo các quy định như luật thuế thu nhập doanh nghiệp, các Nghị định, Thông tư hướng dẫn thi hành thì có thể hiểu thuế TNDN như sau:

Thuế TNDN là loại thuế trực thu, đánh vào thu nhập chịu thuế của doanh nghiệp gồm có thu nhập từ hoạt động giải trí sản xuất, kinh doanh thương mại sản phẩm & hàng hóa, dịch vụ và thu nhập khác theo lao lý của pháp lý .

Hỏi: Đối tượng nào phải nộp thuế thu nhập doanh nghiệp?

Trả lời :

Theo lao lý tại Điều 2 Luật thuế TNDN, người nộp thuế TNDN là tổ chức triển khai hoạt động giải trí sản xuất, kinh doanh thương mại sản phẩm & hàng hóa, dịch vụ có thu nhập chịu thuế ( sau đây gọi là doanh nghiệp ) gồm có :

- Doanh nghiệp được xây dựng theo lao lý của pháp lý Nước Ta

- Doanh nghiệp được xây dựng theo pháp luật của pháp lý quốc tế ( sau đây gọi là doanh nghiệp quốc tế ) có cơ sở thường trú hoặc không có cơ sở thường trú tại Nước Ta ;

- Tổ chức được xây dựng theo Luật hợp tác xã ;

- Đơn vị sự nghiệp được xây dựng theo pháp luật của pháp lý Nước Ta ;

- Tổ chức khác có hoạt động giải trí sản xuất, kinh doanh thương mại có thu nhập .

Hỏi: Những thu nhập nào phải chịu thuế thu nhập doanh nghiệp?

Trả lời :

Theo pháp luật tại Điều 3 Luật thuế thu nhập cá thể 2008, Luật TNDN sửa đổi 2013, Luật sửa đổi bổ trợ một số ít điều của những luật về thuế năm trước. Các khoản thu nhập phải chịu thuế TNDN gồm :

- Thu nhập từ hoạt động giải trí sản xuất, kinh doanh thương mại sản phẩm & hàng hóa, dịch vụ

- Thu nhập từ hoạt động giải trí sản xuất, kinh doanh thương mại hàng hoá, dịch vụ là những thu nhập đến từ hàng hoá, dịch vụ mà doanh nghiệp đáp ứng cho thị trường. Lưu ý hàng hoá, dịch vụ phải được ĐK mã ngành nghề với cơ quan nhà nước và phân phối đủ điều kiện kèm theo kinh doanh thương mại ( nếu là ngành nghề kinh doanh thương mại có điều kiện kèm theo ) .

- Các khoản thu nhập khác

Về những khoản thu nhập khác, địa thế căn cứ vào điều 3 Nghị định 218 / 2013 / NĐ-CP được sửa đổi bổ trợ bởi khoản 1 Điều 1 Nghị định 12/2015 / NĐ-CP, thu nhập chịu thuế gồm có :

1. Thu nhập từ chuyển nhượng vốn:

- Thu nhập từ việc chuyển nhượng ủy quyền một phần hoặc hàng loạt số vốn đã góp vốn đầu tư vào doanh nghiệp, kể cả trường hợp bán doanh nghiệp, chuyển nhượng ủy quyền sàn chứng khoán, chuyển nhượng ủy quyền quyền góp vốn

- Các hình thức chuyển nhượng ủy quyền vốn khác theo lao lý của pháp lý ;

2. Thu nhập từ chuyển nhượng dự án đầu tư, thu nhập từ chuyển nhượng quyền tham gia dự án đầu tư, thu nhập từ chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật; thu nhập từ chuyển nhượng bất động sản theo quy định tại Điều 13 và Điều 14 Nghị định 218/2013/NĐ-CP

3. Thu nhập từ quyền sử dụng, quyền sở hữu tài sản kể cả thu nhập từ quyền sở hữu trí tuệ, thu nhập từ chuyển giao công nghệ theo quy định của pháp luật.

4. Thu nhập từ chuyển nhượng ủy quyền, cho thuê, thanh lý tài sản ( trừ bất động sản ), trong đó có những loại sách vở có giá khác .

5. Thu nhập từ lãi tiền gửi, lãi cho vay vốn, bán ngoại tệ, bao gồm:

Hỏi: Thuế suất thuế thu nhập doanh nghiệp là bao nhiêu %?

Trả lời :

- Thuế suất thuế TNDN hiện hành là 20 % vận dụng chung cho những doanh nghiệp .

- Doanh nghiệp có tổng doanh thu năm không quá hai mươi tỷ đồng vận dụng thuế suất 20 %. Doanh thu làm địa thế căn cứ xác lập doanh nghiệp thuộc đối tượng người tiêu dùng được vận dụng thuế suất 20 % tại khoản này là lệch giá của năm trước liền kề

- Thuế suất thuế TNDN so với hoạt động giải trí tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý và hiếm khác tại Nước Ta từ 32 % đến 50 % tương thích với từng dự án Bất Động Sản, từng cơ sở kinh doanh thương mại .

Hỏi: Do tình hình dịch Covid, trong năm 2020 Công ty ký hợp đồng lao động với chuyên gia nước ngoài có cam kết trong hợp đồng là chi trả chi phí cách ly tại khách sạn và chi phí điều trị (nếu có) khi vào Việt Nam làm việc nhưng chi phí thuê nhà hàng tháng người lao động tự chi trả. Xin hỏi chi phí cách ly có được tính vào chi phí được trừ của Công ty không?

Trả lời :

Về yếu tố này, Tổng cục Thuế đã có công văn số 5032 / TCT-CS ngày 26/11/2020 hướng dẫn về chủ trương thuế so với ngân sách cách ly phòng chống dịch Covid 19 của Chuyên gia quốc tế .

Căn cứ tại Điều 4 Thông tư số 96/2015 / TT-BTC ngày 22/6/2015 của Bộ Tài chính hướng dẫn về thuế thu nhập doanh nghiệp thì : Đối với ngân sách cách ly tại khách sạn và ngân sách điều trị cho chuyên viên quốc tế mà doanh nghiệp ký hợp đồng lao động với người lao động trong đó có ghi khoản chi về tiền nhà do doanh nghiệp trả cho người lao động thì khoản ngân sách trả cho cơ sở cách ly được tính vào ngân sách được trừ khi xác lập thu nhập chịu thuế thu nhập doanh nghiệp nếu có không thiếu hóa đơn, chứng từ và thanh toán giao dịch theo pháp luật .

Hỏi: Công ty thuê 1 cá nhân viết phần mềm trọn gói 1 lần 30 triệu, không có hóa đơn. Nếu công ty không thực hiện khấu trừ 10% TNCN mà có hợp đồng khoán giữa hai bên (không có công chứng) vậy chi phí thuê này có được đưa vào bảng kê mua hàng hóa dịch vụ không có hóa đơn (01/TNDN) là chi phí hợp lí khi quyết toán thuế TNDN không?

Trả lời:

Tại điểm điểm 2.4 khoản 2 Điều 6 Thông tư số 78/2014 / TT-BTC ngày 18/6/2014 ( được sửa đổi, bổ trợ theo lao lý tại Điều 4 Thông tư số 96/2015 / TT-BTC ) được cho phép Doanh Nghiệp lập bảng kê thu mua sản phẩm & hàng hóa dịch vụ trong những trường hợp sau :- … .– mua sản phẩm & hàng hóa, dịch vụ của cá thể, hộ kinh doanh thương mại có mức lệch giá dưới ngưỡng lệch giá chịu thuế GTGT ( 100 triệu đồng / năm )Bảng kê thu mua sản phẩm & hàng hóa dịch vụ do người đại diện thay mặt theo pháp lý hoặc người được chuyển nhượng ủy quyền của Doanh Nghiệp ký và chịu nghĩa vụ và trách nhiệm trước pháp lý về tính đúng chuẩn, trung thực …Trường hợp doanh nghiệp nêu được triển khai theo pháp luật tại điểm 2.4 khoản 2 Điều 6 Thông tư số 78/2014 / TT-BTC nêu trên. Doanh nghiệp có nghĩa vụ và trách nhiệm kê khai, khấu trừ nộp thay thuế thu nhập cá thể so với tiền công của cá thể được doanh nghiệp thuê cung ứng dịch vụ .

Hỏi: Đơn vị là chi nhánh phụ thuộc (do Cục Thuế Yên Bái quản lý thuế) có công ty mẹ tại tỉnh Ninh Binh, chi nhánh có thu nhập được hưởng ưu đãi thuế TNDN. Căn cứ tiết h, khoản 1 và tiết d khoản 2, Điều 11 NĐ 126/2020/NĐ-CP, vậy tại kỳ quyết toán năm 2020, chi nhánh có phải nộp tờ khai quyết toán thuế TNDN cho Cục Thuế Yên Bái không? nếu có Chi nhánh sử dụng mẫu biểu nào để kê khai?

Trả lời :

Tại Điều 16 Thông tư số 151 / năm trước / TT-BTC sửa đổi, bổ trợ Điều 12 Thông tư số 156 / 2013 / TT-BTC của Bộ Tài chính hướng dẫn về nộp hò sơ khai thuế TNDN vận dụng cho năm 2020 như sau :“ Điều 12. Khai thuế thu nhập doanh nghiệp1. Trách nhiệm nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuếa ) Người nộp thuế nộp hồ sơ khai thuế thu nhập doanh nghiệp cho cơ quan thuế quản trị trực tiếp .b ) Trường hợp người nộp thuế có đơn vị chức năng thường trực hạch toán độc lập thì đơn vị chức năng thường trực nộp hồ sơ khai thuế thu nhập doanh nghiệp phát sinh tại đơn vị chức năng thường trực cho cơ quan thuế quản trị trực tiếp đơn vị chức năng thường trực .

c ) Trường hợp người nộp thuế có đơn vị chức năng thường trực nhưng hạch toán nhờ vào thì đơn vị chức năng thường trực đó không phải nộp hồ sơ khai thuế thu nhập doanh nghiệp ; khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có nghĩa vụ và trách nhiệm khai tập trung chuyên sâu tại trụ sở chính cả phần phát sinh tại đơn vị chức năng thường trực .

d ) Trường hợp người nộp thuế có cơ sở sản xuất ( gồm có cả cơ sở gia công, lắp ráp ) hạch toán phụ thuộc vào hoạt động giải trí tại địa phận tỉnh, thành phố thường trực TW khác với địa phận nơi đơn vị chức năng đóng trụ sở chính thì khi nộp hồ sơ khai thuế thu nhập doanh nghiệp, người nộp thuế có nghĩa vụ và trách nhiệm khai tập trung chuyên sâu tại trụ sở chính cả phần phát sinh tại nơi có trụ sở chính và ở nơi có cơ sở sản xuất hạch toán nhờ vào .

đ ) Đối với những tập đoàn lớn kinh tế tài chính, những tổng công ty có đơn vị chức năng thành viên hạch toán nhờ vào nếu đã hạch toán được lệch giá, ngân sách, thu nhập chịu thuế thì đơn vị chức năng thành viên phải kê khai nộp thuế thu nhập doanh nghiệp với cơ quan thuế quản trị trực tiếp đơn vị chức năng thành viên .

e ) Trường hợp đơn vị chức năng thành viên có hoạt động giải trí kinh doanh thương mại khác với hoạt động giải trí kinh doanh thương mại chung của tập đoàn lớn, tổng công ty và hạch toán riêng được thu nhập từ hoạt động giải trí kinh doanh thương mại khác đó thì đơn vị chức năng thành viên khai thuế thu nhập doanh nghiệp với cơ quan thuế quản trị trực tiếp đơn vị chức năng thành viên .Trường hợp cần vận dụng khai thuế khác với hướng dẫn tại điểm này thì tập đoàn lớn kinh tế tài chính, tổng công ty phải báo cáo giải trình với Bộ Tài chính để có hướng dẫn riêng .… ” .

Căn cứ lao lý nêu trên, doanh nghiệp địa thế căn cứ tình hình thực tiễn hạch toán tại Trụ sở ( hạch toán độc lập hay hạch toán nhờ vào ) để triển khai khai, nộp hồ sơ khai thuế TNDN của Trụ sở theo pháp luật. Trường hợp doanh nghiệp có những Trụ sở được hưởng khuyến mại thuế TNDN thì Doanh Nghiệp phải tính riêng thu nhập từ hoạt động giải trí sản xuất kinh doanh thương mại được hưởng tặng thêm của Trụ sở để kê khai nộp thuế riêng .

Hỏi: Tài sản cố định góp vốn nhưng do trong quá trình lắp ráp thì không sử dụng được, sau thời gian xem xét thì do công nghệ lạc hậu nên quyết định thanh lý mua máy mới. Tài sản chưa tham gia vào quá trình sản xuất. Vậy xin hỏi khi thanh lý giá trị còn lại đó có được ghi nhận chi phí được khấu trừ thuế hay không?

Trả lời:

Theo pháp luật tại pháp lý thuế TNDN hiện hành, về nguyên tắc, những khoản ngân sách tương quan đến hoạt động giải trí sản xuất kinh doanh thương mại và có rất đầy đủ hóa đơn chứng từ theo pháp luật được tính vào ngân sách được trừ khi xác lập thu nhập chịu thuế TNDN .

Do đó, tài sản không tham gia phục vụ hoạt động sản xuất kinh doanh thì không đủ điều kiện tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN đối với các chi phí liên quan đến tài sản này.

Bài viết trên đây mang tính chất tham khảo nhằm giải đáp cơ bản về các vấn đề liên quan đến thuế thu nhập doanh nghiệp, để tìm hiểu đầy đủ những quy định của pháp luật các bạn có thể yêu cầu chát với luật sư riêng hoặc liên hệ với Pháp chế Online để được hỗ trợ. Xin trân trọng cảm ơn!

Source: https://thomaygiat.com

Category: Hỏi Đáp

Nguyên nhân gây lỗi ER-31 trên tủ lạnh Samsung là gì?

Mục ChínhNguyên nhân gây lỗi ER-31 trên tủ lạnh Samsung là gì?Mã lỗi ER-31 trên tủ lạnh Samsung là gì?10 Dấu Hiệu Nhận Biết Mã…

Tổng hợp 100 câu đố nhanh như chớp có kèm đáp án

Tổng hợp 100 câu đố nhanh như chớp có kèm đáp án Dưới đây là danh sách 100 câu đố nhanh như chớp kèm theo…

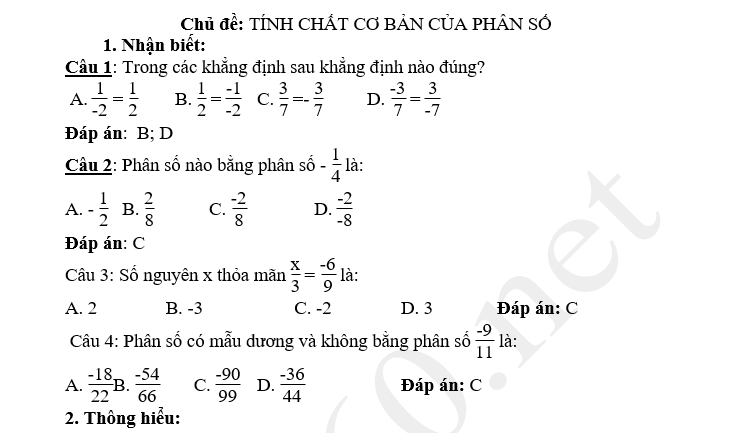

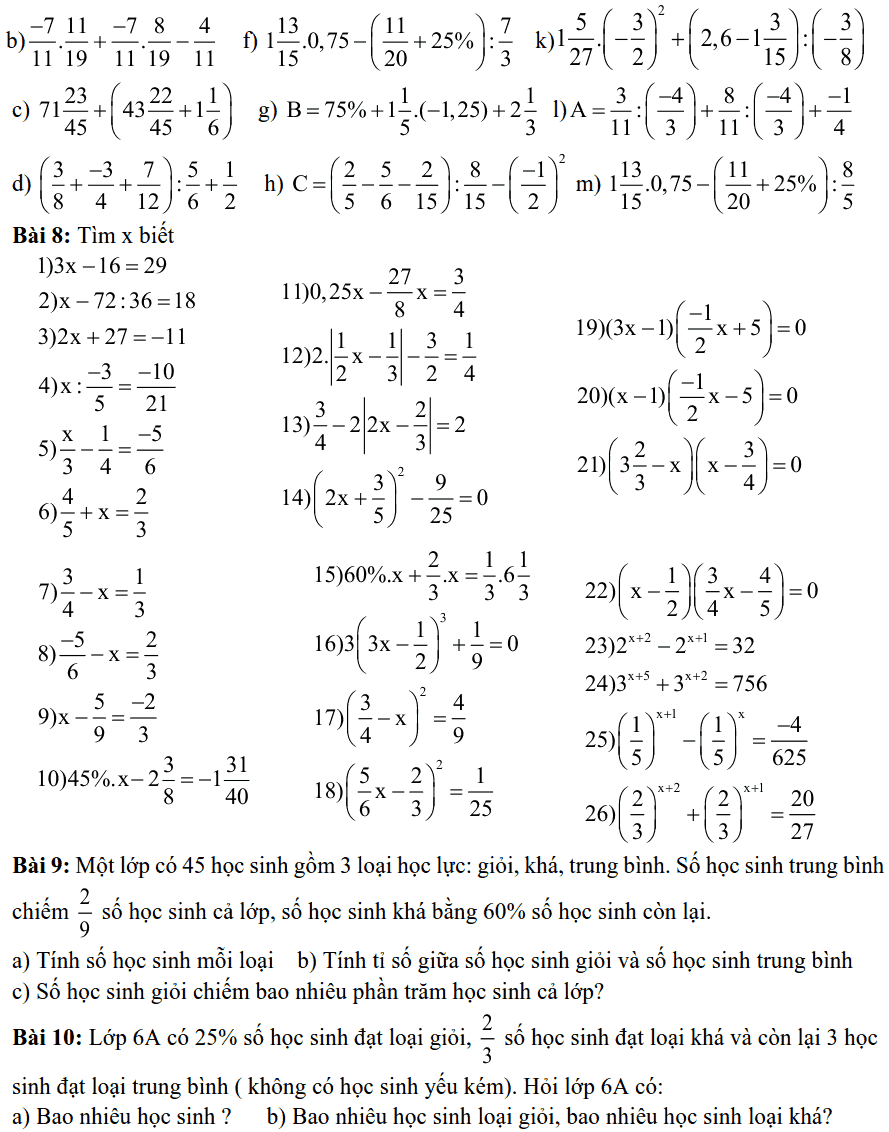

Tính chất cơ bản của phân số – Một số bài toán lớp 6

Mục ChínhTính chất cơ bản của phân số – Một số bài toán lớp 6Tính chất cơ bản của phân sốĐịnh nghĩa phân sốTính chất…

Hỏi Đáp Toán Lớp 6: Có Tất Cả Bao Nhiêu Số Có 3 Chữ Số Tự Nhiên Có Ba Chữ Số?

Hỏi Đáp Toán Lớp 6: Có Tất Cả Bao Nhiêu Số Có 3 Chữ Số Tự Nhiên Có Ba Chữ Số? Số lượng số tự…

Hỏi đáp pháp luật trực tuyến miễn phí qua tổng đài

Hỏi đáp pháp luật trực tuyến miễn phí qua tổng đài Trong thời đại số hóa hiện nay, việc tìm kiếm thông tin và giải…

25 CÂU HỎI ĐÁP PHÁP LUẬT VỀ ĐẤT ĐAI & Nhà Đất

25 CÂU HỎI ĐÁP PHÁP LUẬT VỀ ĐẤT ĐAI & Nhà Đất Dưới đây là 25 câu hỏi và đáp về pháp luật liên quan…

![Thợ Sửa Máy Giặt [ Tìm Thợ Sửa Máy Giặt Ở Đây ]](https://thomaygiat.com/wp-content/uploads/sua-may-giat-lg-tai-nha-1.jpg)